9月22日に金融庁は「みずほフィナンシャルグループ(8411)」と「みずほ銀行」に業務改善命令を出しまたが。その中で、さらに監督強化するとのこと。

なんでこんな事に?

- 基幹システムで複数ベンダーによる開発体制が問題

これは良く言われていますね。メガバンクは合併を繰り返して今にいたります。みずほは、3社合併時のベンダーをそのまま引き継いで今に至ります。日立、富士通、日本IBMの3社です。旧興銀が日立、旧第一勧銀が富士通、旧富士銀行が日本IBMでしたが、この3社を存続させています。

三菱UFJは日本IBM(旧UFJ銀行は日立、旧東京三菱は日本IBMでした)、三井住友はNEC(旧さくら銀行は富士通、旧住友銀行はNECでした)と1社に片寄しています。複数ベンダーがかかわると情報連携が密に行われず、システム間のインターフェースでの認識の齟齬も発生しやすくなります。

- 2019年にスタートした新システムのデザインに問題がある?

ニュース等で出てきたシステム障害発生件数について、2019年以降みずほは7件発生させています。

三菱UFJは2014年から2件。三井住友は2003年以降2件しか発生させていません。

しかも業務改善命令を受けたのはみずほのみです。

- 開発体制

個人客を対象とするリテールシステムはコスト削減要求が厳しく、体制の大幅な縮小 有識者も異動してしまいシステム全体を把握している人間が少ない状況になっているようです。

障害が発生した場合の影響調査、フォロー実施までの時間がかかってしまう要因のひとつでしょうね。(一部の障害では原因不明で終わりとしたものもあり、びっくりしたものです。)

外からみるとこのようなことしかわかりませんが、内部ではもっと悲惨なことが起きているのではないでしょうか。

自社への示唆

私の会社も金融機関を相手にしたシステム開発をしていることもあり、みずほの件は他山の石として業務に向かうようにという話もでてきています。

危機に対する組織力、体制の問題はちょっと上(経営)の話なのでおいときますが、システムに関わる現場としては、

- システムが巨大すぎて全体像を把握することができていない。とならないよう、

維持管理を見越して、システム化計画・設計時から適切なシステム分割を行っておく。

現場の有識者の継承、引継ぎを計画的に行う。 - 障害時の顧客目線をあらためて意識する。

(顧客へ影響与える障害が多い。特にATM周りでの障害が多い。ATMカード、通帳が当日返却できない。というのはやばい。)

障害発生時のフォロー(システム面、業務(顧客対応面)双方で)をシステム化計画、設計時から考慮する。システム稼働後も計画的な障害訓練をする。

といったところをやっていく必要があるのでしょうか。

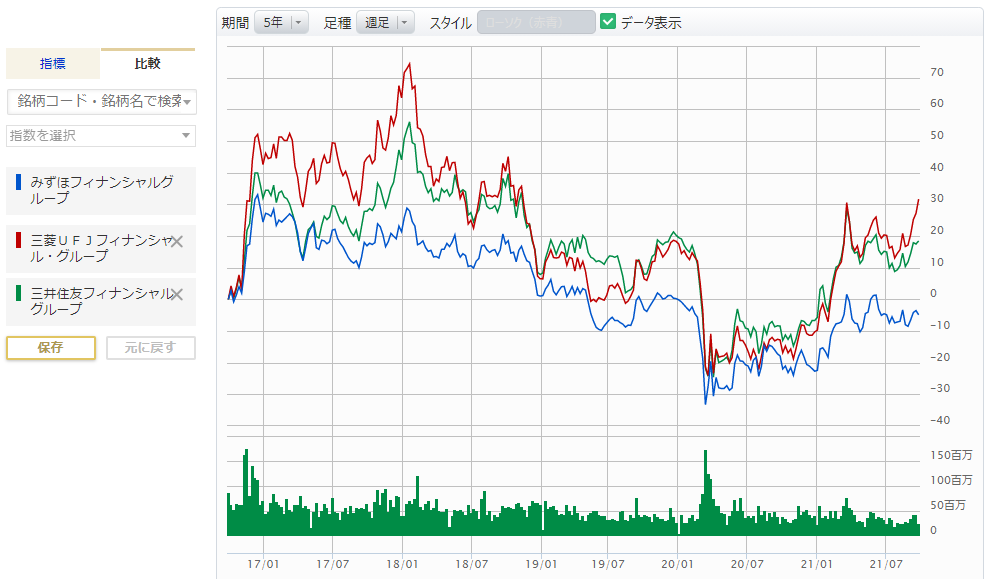

現在のメガバンク3社のチャートの比較

三菱UFJ(8306)、三井住友(8316)と比較してみました。(マネックス証券より引用)

予想、通りではありますが”みずほ(8411)”が停滞していますね。

銀行はこれからも厳しい状況が続くなか、システムが足かせとなり、経営の効率化に後れをとることとなり、ますます差が開いていくと考えられます。

システム障害を発生させ、金融庁への報告など後ろ向きなコストが増えてしまうという悪循環が続くことになります。

どこかで負の循環を断ち切らないといけないのですが、それにはシステムを刷新するしかないと思います。刷新するというのは今のシステムをバージョンアップするのではなく、すべて捨てて作りなおすという事です。まあ2019年に新システムが稼働したばかりですし、数千憶のコストがかかる話なので現実にはないでしょう。

という事は今後もこの負の循環は続いていくものと思われます。